2023년 한 해 동안 지속적인 금리 인상 등의 여파로 주식, 채권이 동반 하락하며 많은 투자자가 어려움을 겪었습니다. 2024년에도 경기 침체 우려, 금리 인하 사이클 시작 등 다양한 이벤트가 예상됩니다. 삼성자산운용에서는 자산별, 주요 시나리오별 투자방향성을 제시한 “24년 House View & 투자 Playbook”을 발간했습니다. 앞으로 총 3편에 걸쳐 매크로, 주식, 채권 순으로 전망과 함께 어떻게 24년 투자를 풀어 나가야 할지 말씀 드리겠습니다. 2024년 투자 방향성을 잡으시는데 많은 도움을 받으시길 바랍니다.

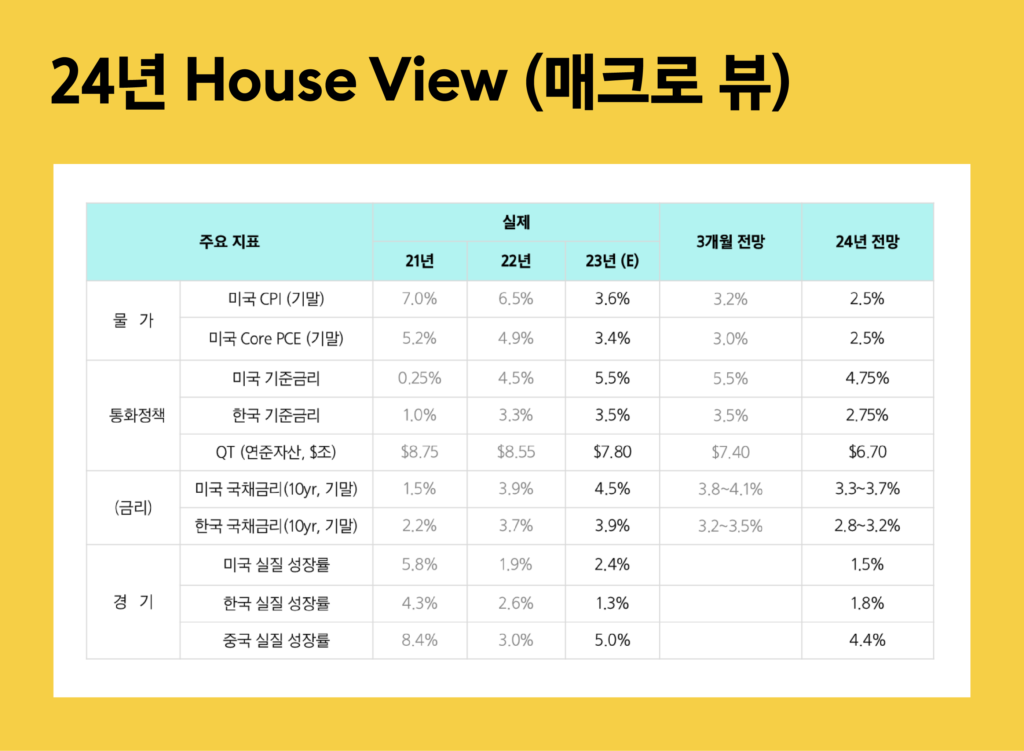

미국의 내년 경제 성장률은 둔화될 것으로 예상되나 침체 수준은 아닐 것으로 보입니다. 잠재성장률 수준까지는 올라가는 1.5%가량을 유지하는 한 해가 될 것으로 보이며, 물가는 완만한 둔화가 예상됩니다. 연준에서 인플레이션 참고 지표로 사용하는 근원PCE물가는 24년 2분기 들어 2%대에 진입이 예상되며 2%대 안착이 확인되면 3분기에 미국 첫 금리 인하가 시행될 것으로 보입니다. 연준의 유동성 축소(QT)는 상반기 중엔 지속되고, 3분기에 금리 인하가 시작된다면 그 전후로 규모가 축소되거나 중단될 가능성이 높을 것으로 예상됩니다.

하우스 뷰를 바탕으로 24년 어떻게 투자 전략을 가져가야 할지 매크로 측면에서 말씀 드리겠습니다.

24년 투자 Playbook

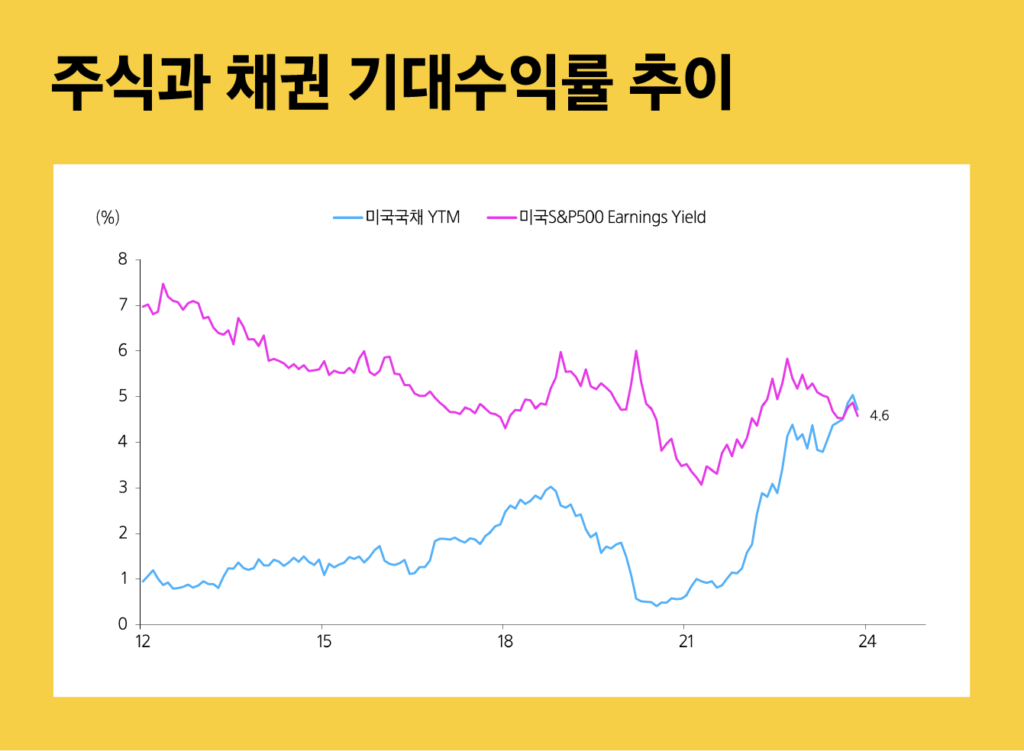

채권과 주식의 기대수익률 변화

24년 투자환경은 주식보다 채권에 우호적

우선 2024년의 투자 환경은 주식보단 채권에 좀 더 우호적이라고 말씀드릴 수 있습니다. 현재 채권 기대수익률과 주식 기대수익률이 유사해졌지만, 금리 상승으로 채권수익률의 열위가 지속 되고 있는데요. 2024년에는 점진적인 금리인하 사이클이 시작되며 주식 대비 채권에 우호적인 환경이 예상됩니다. 금리가 더 상승할 위험은 크지 않아 보이고, 주식은 유동성 긴축 상황에서 주가수익비율(PER)배수 확장이 제한적이고 이익성장(미국 10% 내외) 수준 정도의 상승이 기대됩니다. free adult movies

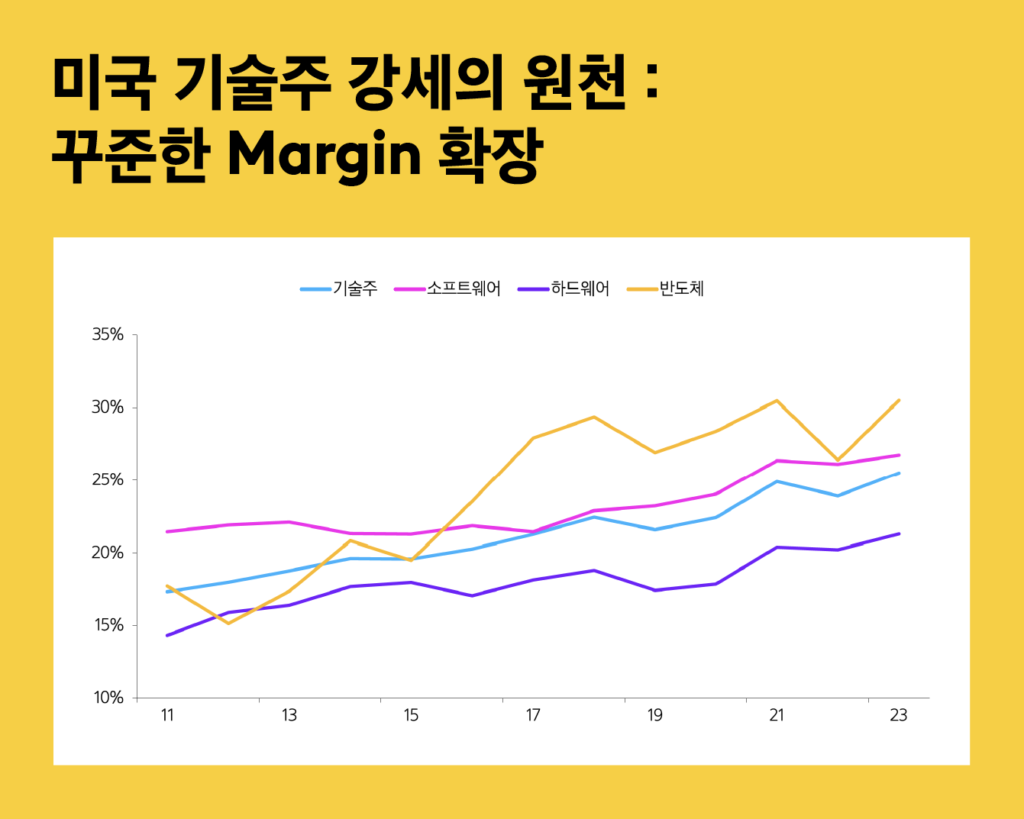

투자 포트폴리오를 채권과 주식 모두를 같이 가져가고 싶다면, 채권은 장기채권, 주식은 대형 테크주에 투자하는 것을 추천드립니다. 앞에서 말씀드린 바와 같이, 24년엔 금리 상승에 대한 압력이 완화되어 금리 인하 사이클이 예상됩니다. 금리 인하 시 자본차익을 기대할 수 있는 장기채권을 포트폴리오에 포함하여 예상치 못한 미국 경기침체에 대한 리스크도 헷지 할 수 있고 현재의 높은 일드(투자 수익률)를 통한 수익도 기대할 수 있습니다. 다른 한쪽에는 미국 대형 테크주를 담는 것이 바람직 하겠습니다. 미국 기술주는 오랜 기간 동안 꾸준히 마진이 확장되어 왔으며, 24년에도 AI산업이 발전함에 따라 자연스럽게 소프트웨어, 하드웨어 그리고 최근 화두로 떠오른 AI반도체까지, AI밸류체인을 중심으로 전반적인 IT 산업의 구조적 성장세가 기대되고 있다는 점에서 24년에도 여전히 강세가 예상되는 섹터입니다.

24년 투자 Playbook

위험자산 선호도 방향성 불명확 (중립)

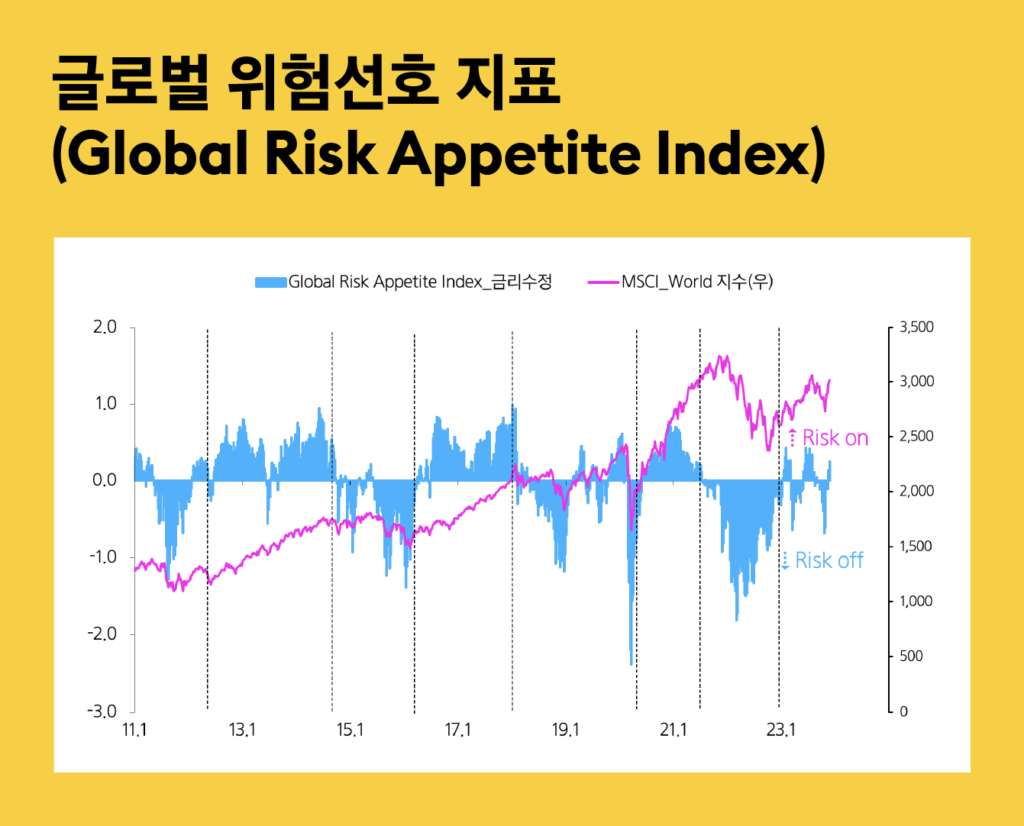

위험자산 리스크 선호지표는 뚜렷한 방향성 없이 등락을 반복하고 있어 당분간 중립 관점에서 대응하는 것을 추천 드립니다. 위 표에서 파란색 그래프가 글로벌 위험선호 지표(Global Risk Appetite Index)인데요, 이 지표는 주식, 채권, 통화, 변동성 관련 25개의 하위 지표 조합을 통해 현재의 리스크 선호도를 측정합니다. Risk On 부분이 주가의 상승 추세, Risk off 부분을 주가의 횡보 및 하락 추세로 판단합니다.

24년 투자 Playbook

24년 자산배분 포트폴리오 채권 수익제고 역할 개선

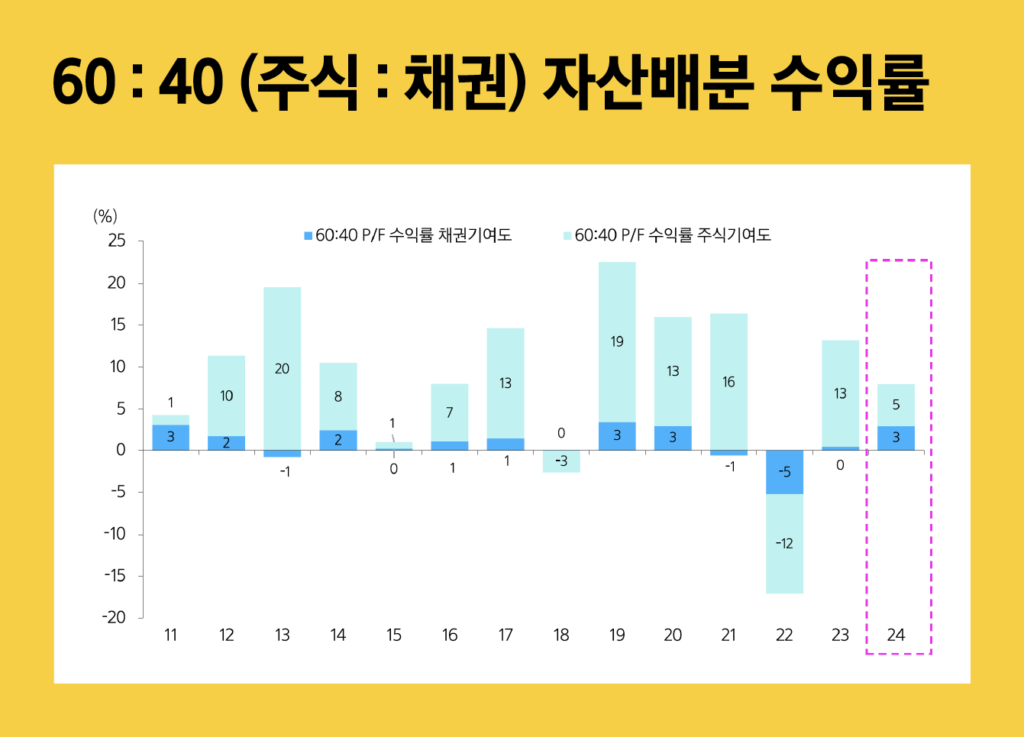

주식 수익률은 23년 대비 낮아질 것으로 예상되지만, 22~23년 대비 금리 상승 압력이 완화되었기 때문에 채권의 수익제고 역할은 개선되었습니다. 정책 전환의 기대를 반영해, 상반기는 주식과 채권을 균형 있게, 그 중에서도 채권은 장기채, 주식은 테크주에 유지하고, 하반기엔 주식을 축소하고 채권을 확대할 필요가 있겠습니다. 단기채와 금, 달러 등의 다각화를 통해 방어력을 확대하는 것이죠.

지금까지 매크로 중심의 24년 전망과 주요 투자 전략에 대해 말씀 드렸습니다. 2편에서는 주식시장에 집중하여 전망과 투자전략을 알아보겠습니다.