※ 2024년 9월 25일 상품명 변경

변경 전: Kodex 미국배당프리미엄액티브 → 변경 후: Kodex 미국배당커버드콜액티브

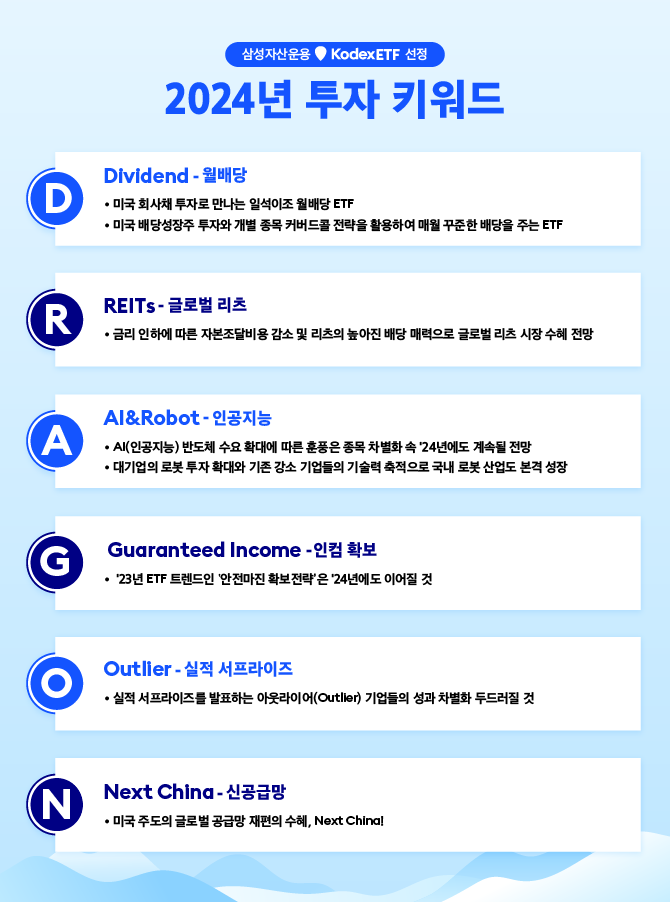

2024년, 청룡의 해를 새롭게 맞았습니다. 다가오는 2024년에는 과연 어떻게 투자해야 할까요? 아직은 이르지만 미국의 기준금리가 인하할 예정이며, 미국을 비롯한 50개국에서 대선, 총선이 예정돼 있는 등 다양하고 큰 변화들이 예상됩니다. 이렇게 불확실하고, 변동성이 높은 시장에서는 어떤 투자 전략으로 접근해야 할지 궁금하지 않으신가요? 오늘은 삼성자산운용이 선정한 투자 키워드 ‘D.R.A.G.O.N.(용)’에 대해 자세히 알아보고, 관련된 ETF에 대해서도 알아보도록 하겠습니다.

먼저, ‘D.R.A.G.O.N.(용)’은 철자 별로 여섯 개의 투자 분야로 나누어진 키워드로 각각 ‘월배당(Dividend)’, ‘글로벌 리츠(REITs)’, ‘인공지능(AI&Robot)’, ‘인컴확보(Guaranteed Income)’, ‘실적 서프라이즈(Outlier)’, ‘신공급망(Next China)’를 의미합니다. 어떤 내용인지 자세히 살펴보겠습니다.

| 2024년 ETF 투자 전략 (D): 월배당(Dividend)

첫 번째 키워드는 월배당입니다. 최근 배당금 및 분배금에 대한 관심이 매우 높아진 가운데, 다양한 유형의 월배당 ETF를 살펴보시는 것을 추천 드립니다.

먼저, 미국 회사채에 투자하는 월배당 ETF의 경우 계속되는 고금리 기조에 채권 금리가 매력적인 인데다 미국 경제 상황이 견조하기 때문에 투자에 유리한 환경으로 볼 수 있습니다. 또한 향후 금리가 인하할 경우 채권 가격이 상승해 자본차익을 얻을 수 있으며, 매월 이자를 배당 받을 수 있기 때문에 일석이조의 효과를 누릴 수 있습니다.

관련 ETF로는 Kodex iShares미국투자등급회사채 액티브 ETF, Kodex iShares미국하이일드 액티브 ETF로, 자세한 내용은 상품소개 페이지를 통해 확인해 보세요!

다른 유형의 월배당 ETF로는 미국의 배당성장주에 투자하는 ETF가 있습니다. 배장성장주란 꾸준하게 배당을 늘려온 기업들을 뜻하는 것으로, 지속적으로 그리고 안정적으로 성장하는 기업들입니다. Kodex 미국배당프리미엄액티브 ETF는 이러한 배당성장주에 투자하며, 커버드콜 전략을 활용해 꾸준하게 현금흐름을 만들 수 있는 ETF입니다. 아래 버튼을 통해 자세한 내용을 확인해 보세요!

| 2024년 ETF 투자 전략 (R): 글로벌 리츠(REITs)

리츠(Real Estate Investment Trusts)란, 투자자들의 자금을 모아 부동산이나 부동산 관련 자본/지분에 투자하고 발생한 수익을 투자자들에게 다시 배당하는 상품입니다.

다가오는 금리 인하 시기에는 각종 자본조달비용이 줄어들고, 배당 매력이 높아지기 때문에 글로벌 리츠 시장이 인기를 얻을 것으로 예상됩니다. 특히 미국 리츠 시장은 AI의 발전에 따른 데이터센터 외에도 통신기지국(셀타워), 셀프 스토리지(물류) 등 다양한 수요를 통한 지속적인 발전이 있을 것이라고 예상됩니다. 일본 리츠 또한 지속적인 엔화의 약세와 고배당 정책으로 투자하기 유리할 것으로 보입니다.

| 2024년 ETF 투자 전략 (A): 인공지능(AI & Robot)

작년에 이어 올해도 주목해야 할 투자 분야로 인공지능이 꼽혔습니다. 인공지능(AI) 산업에 꼭 필요한 반도체의 수요 확대가 지속될 것으로 예상되며, 특히 미국에서는 엔비디아, 브로드컴, AMD 등 팹리스 기업들을 중심으로 수혜가 기대됩니다. 국내에서는 HBM(고대역폭메모리), 스마트폰에 AI 기능을 접목하는 온 디바이스(On device) AI 관련 핵심 장비 업체들의 수혜가 예상됩니다.

그뿐만 아니라 국내에서는 대기업의 로봇 산업 투자 확대, 기존 강소기업들의 기술력 축적을 통해 로봇 산업 또한 성장할 것으로 보입니다. 로봇산업은 또한 인구 고령화 등 사회구조가 변화하며 정책적으로도 뒷받침되고 있는 산업으로, 발전이 가속화될 것으로 전망됩니다.

| 2024년 ETF 투자 전략 (G): 인컴 확보(Guaranteed Income)

앞서 언급한 것처럼, 2024년은 불확실한 시장 상황일 것으로 예상됩니다. 따라서 지난해인 2023년 ETF 트렌드였던 ‘안전마진 확보전략’은 올해도 이어질 것으로 예상됩니다. 월배당 외에도 일정 수준의 수익률을 보장하는 ETF의 인기가 끊이지 않고 있습니다. 변동성이 높은 시장에서는 ‘금리 연계형 및 만기매칭 ETF 투자’를 통해 예금처럼 이자를 받을 수 있는 ETF를 살펴보는 것을 추천 드립니다.

| 2024년 ETF 투자 전략 (O): 실적 서프라이즈(Outlier)

또 다른 투자 키워드로는 실적 서프라이즈가 있습니다. 지난해와 비슷하게 양호한 실적을 거두었던 ‘미국 대형 기술주’와 반등이 기대되는 ‘미국 중소형주’에 투자하는 것을 추천 드립니다. 미국 대표 기술주를 모아 투자하는 ETF인 Kodex 미국FANG플러스(H)뿐만 아니라 미국의 기술주와 실적 서프라이즈 기업에 주로 투자하는 ‘서학개미’ ETF도 살펴보시면 좋을 것 같습니다.

| 2024년 ETF 투자 전략 (N): 신공급망(Next China)

마지막 투자 키워드는 신공급망인데요, 인도가 글로벌 공급망의 차세대 핵심 국가가 될 것으로 전망됩니다. 젊은 인구와 낮은 임금, 친기업 정책(Make in India)을 통해 글로벌 제조업의 중심지가 될 것으로 보입니다. 특히, 지난 4월 인도 애플스토어 개장식에 애플 최고 경영자(CEO) 팀 쿡이 직접 방문하는 등 애플도 공들이고 있는 주요 국가라는 것을 확인할 수 있었습니다.

또한, 미국 주도 하에 중국을 제외한 신공급망 연합인 한국, 일본, 대만을 중심으로 IT, 반도체 핵심 기업이 수혜를 받을 것으로 예상돼 관련 ETF에 관심 가져보시는 것을 추천 드립니다.

오늘은 청룡의 해를 맞아 D.R.A.G.O.N 6가지 철자로 구성된 ETF 투자 키워드에 대해 알아봤습니다. 변동성이 높은 시장 상황에서 월배당, 글로벌 리츠 등으로 현금흐름을 만들고, 금리 연동 ETF 투자를 통해 일정 수준의 수익을 확보하며, 지속적으로 수혜가 기대되는 인공지능과 실적 서프라이즈, 신공급망에 투자해 보시는 것을 추천 드립니다.

2024년 ETF 투자 키워드 D.R.A.G.O.N.을 확인하고, 효과적인 투자 전략으로 활용해보세요!

D 월배당(Dividend)

| 상품명 | Kodex iShares미국투자등급회사채 액티브 ETF | Kodex iShares미국하이일드 액티브 ETF | Kodex 미국배당커버드콜액티브 ETF |

| 위험등급 | 4등급 (보통 위험) | 2등급 (높은 위험) | 2등급 (높은 위험) |

| 총보수 | 0.100% (지정참가회사 : 0.001%, 집합투자 : 0.089%, 신탁 : 0.005%, 일반사무 : 0.005%) | 0.150% (지정참가회사 : 0.001%, 집합투자 : 0.139%, 신탁 : 0.005%, 일반사무 : 0.005%) | 0.190% (지정참가회사 : 0.010%, 집합투자 : 0.160%, 신탁 : 0.010%, 일반사무 : 0.010%) |

R 글로벌 리츠(REITs)

| 상품명 | Kodex 다우존스미국리츠(H) ETF | Kodex TSE일본리츠(H) ETF |

| 위험등급 | 2등급 (높은 위험) | 2등급 (높은 위험) |

| 총보수 | 0.090% (지정참가회사 : 0.005%, 집합투자 : 0.065%, 신탁 : 0.010%, 일반사무 : 0.010%) | 0.300% (지정참가회사 : 0.010%, 집합투자 : 0.250%, 신탁 : 0.020%, 일반사무 : 0.020%) |

A 인공지능(AI & Robot)

| 상품명 | Kodex 미국반도체MV ETF | Kodex AI반도체핵심장비 ETF | Kodex K-로봇액티브 ETF |

| 위험등급 | 2등급 (높은 위험) | 2등급 (높은 위험) | 2등급 (높은 위험) |

| 총보수 | 0.090% (지정참가회사 : 0.005%, 집합투자 : 0.065%, 신탁 : 0.010%, 일반사무 : 0.010%) | 0.390% (지정참가회사 : 0.001%, 집합투자 : 0.349%, 신탁 : 0.020%, 일반사무 : 0.020%) | 0.500% (지정참가회사 : 0.010%, 집합투자 : 0.450%, 신탁 : 0.020%, 일반사무 : 0.020%) |

G 인컴 확보(Guaranteed Income)

| 상품명 | Kodex CD금리액티브(합성) ETF | Kodex 단기채권PLUS ETF | Kodex 24-12은행채(AA+이상) 액티브 ETF |

| 위험등급 | 4등급 (보통 위험) | 6등급 (매우 낮은 위험) | 5등급 (낮은 위험) |

| 총보수 | 0.020% (지정참가회사 : 0.001%, 집합투자 : 0.011%, 신탁 : 0.004%, 일반사무 : 0.004%) | 0.150% (지정참가회사 : 0.010%, 집합투자 : 0.120%, 신탁 : 0.010%, 일반사무 : 0.010%) | 0.050% (지정참가회사 : 0.001%, 집합투자 : 0.043%, 신탁 : 0.003%, 일반사무 : 0.003%) |

O 실적 서프라이즈(Outlier)

| 상품명 | Kodex 미국서학개미 ETF | Kodex 미국FANG플러스(H) ETF | Kodex 미국러셀2000(H) ETF |

| 위험등급 | 2등급 (높은 위험) | 1등급 (매우 높은 위험) | 1등급 (매우 높은 위험) |

| 총보수 | 0.250% (지정참가회사 : 0.001%, 집합투자 : 0.219%, 신탁 : 0.020%, 일반사무 : 0.010%) | 0.450% (지정참가회사 : 0.020%, 집합투자 : 0.390%, 신탁 : 0.020%, 일반사무 : 0.020%) | 0.450% (지정참가회사 : 0.020%, 집합투자 : 0.390%, 신탁 : 0.020%, 일반사무 : 0.020%) |

N 신공급망(Next China)

| 상품명 | Kodex 인도Nifty50 ETF | Kodex 아시아반도체공급망exChina 액티브 ETF | Kodex 한국대만IT프리미어 ETF |

| 위험등급 | 2등급 (높은 위험) | 2등급 (높은 위험) | 2등급 (높은 위험) |

| 총보수 | 0.190% (지정참가회사 : 0.001%, 집합투자 : 0.169%, 신탁 : 0.010%, 일반사무 : 0.010%) | 0.500% (지정참가회사 : 0.010%, 집합투자 : 0.450%, 신탁 : 0.020%, 일반사무 : 0.020%) | 0.550% (지정참가회사 : 0.040%, 집합투자 : 0.420%, 신탁 : 0.050%, 일반사무 : 0.040%) |