요즘 경기 침체 우려와 기준금리 변동 등 여러 불확실성으로 인해 글로벌 증시가 휘청거리고 있는데요. 불안정한 국면에도 투자자들의 주목을 받고 있는 펀드가 있습니다. 바로 만기가 정해져 있는 만기 매칭형 채권 펀드인데요. 최근 한 달 사이 만기 매칭형 채권 공모펀드‧상장지수(ETF)의 순자산이 4000억* 넘게 늘어나며 돈이 몰리고 있습니다. 시장금리 변동과 상관없이 만기까지 보유하기만 하면 예상한 수익률을 올릴 수 있다는 매력 때문인 것으로 보이는데요, 이런 트렌드에 맞춰 오늘은 9월 10일(화) 신규 상장하는 Kodex 25-12 은행채(AAA) 액티브 ETF에 대해 소개해 드리겠습니다.

* 출처: 에프앤가이드(2024.08 기준)

만기 채권 ETF, Kodex ETF로 선택해야 하는 이유

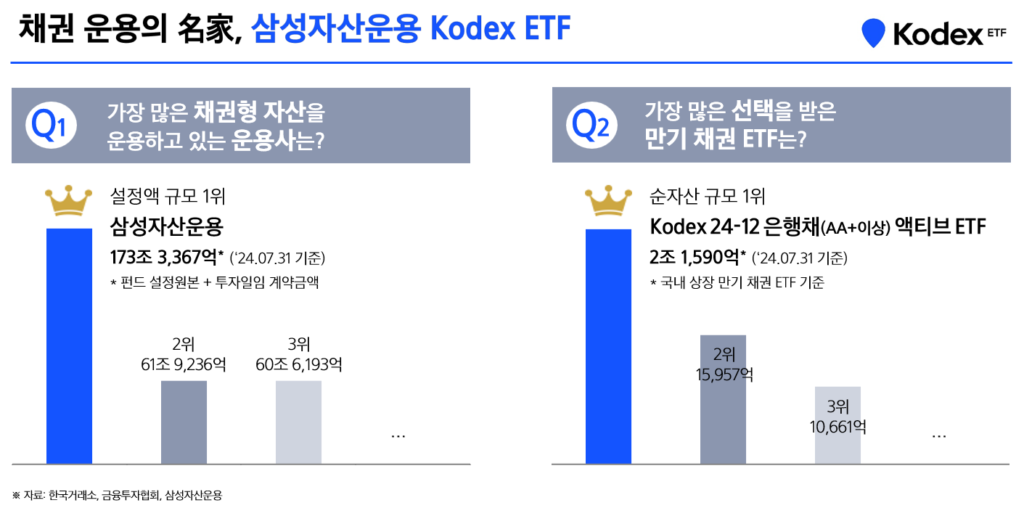

삼성자산운용은 명실상부 채권 운용의 명가라고 할 수 있는데요. 현재 삼성자산운용의 채권형 자산 설정액은 173조 3367억원으로 국내 1위의 규모*로 운용하고 있습니다. 또한 올해 12월 만기 예정인 Kodex 24-12 은행채(AA+이상) 액티브 ETF의 경우, 순자산 규모 1위(2조1590억원)*를 기록하며 만기 채권 ETF 가운데 가장 많은 선택을 받기도 했습니다.

* 출처: 한국거래소, 금융투자협회, 삼성자산운용(2024년 7월 31일 기준)

이처럼 투자자들의 선택이 증명한 채권 명가 삼성자산운용! 만기 채권 ETF 역시 삼성자산운용의 Kodex ETF와 함께 하시길 추천드리는 이유입니다. 그럼 2025년 12월이 만기인 Kodex 25-12 은행채(AAA) 액티브 ETF의 핵심 투자 포인트를 통해 대해 좀 더 자세히 알아보겠습니다.

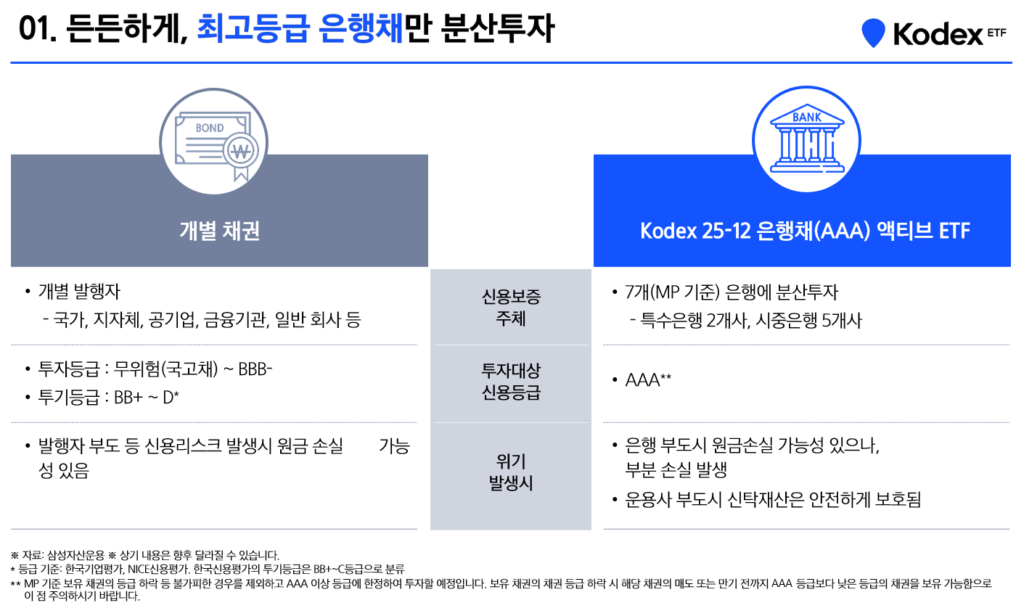

투자 포인트 1) 든든하게, 최고등급 은행채만 분산투자

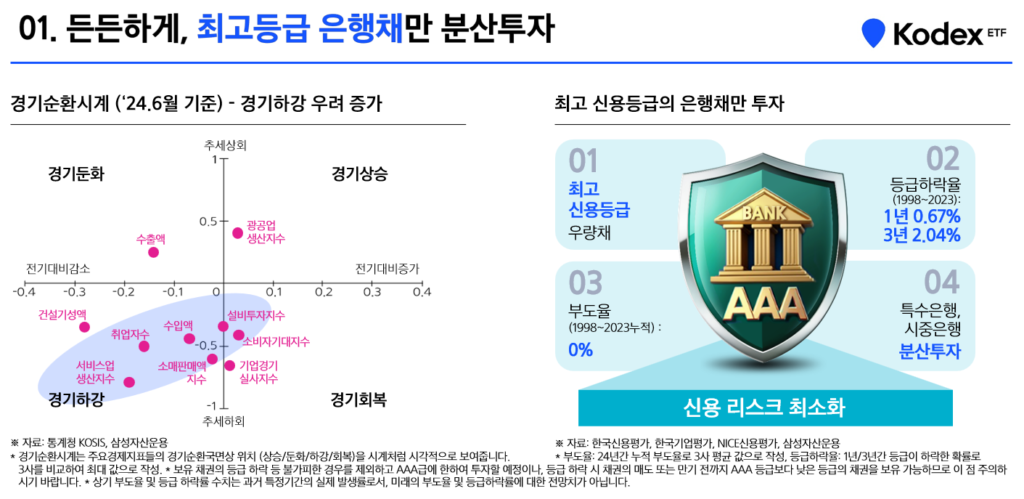

경기 침체기에는 기업 부실과 이로 인한 신용 리스크 부각이 우려되기 마련인데요. Kodex 25-12 은행채(AAA) 액티브 ETF는 부도율 0%*, 등급 하락율 0.67%*의 최고 신용등급 AAA 우량 채권에 투자해 신용 리스크를 최소화했습니다.

* 출처: 한국신용평가, 한국기업평가, NICE신용평가, 삼성자산운용

또한 AAA 최고등급을 보유한 특수은행(2개사), 시중은행(5개사) 총 7개 은행에 분산 투자하는 전략으로 혹시 모를 신용 리스크까지 완화했습니다.

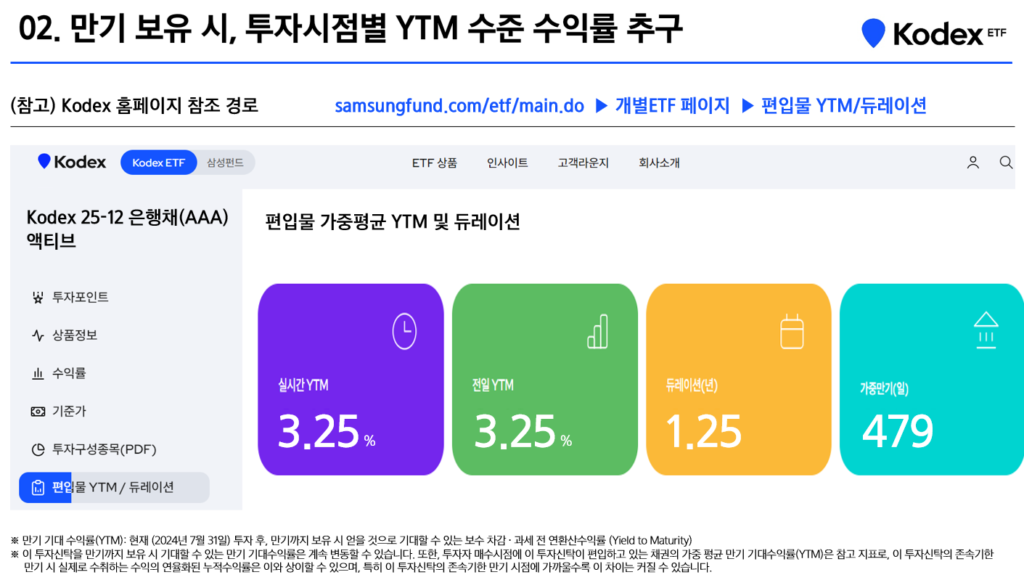

투자 포인트 2) 만기 보유 시, 투자 시점별 YTM 수준 수익률 추구

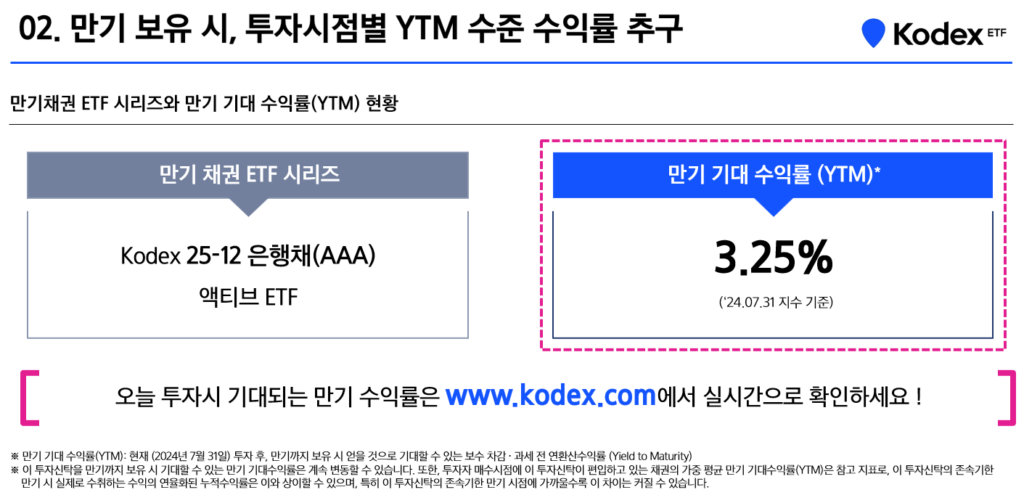

‘만기가 있다’는 것은 곧 만기 기대 수익률(YTM· Yield to Maturity)이 있다는 의미로 볼 수 있는데요. 여기서 만기 기대 수익률이란, Kodex 25-12 은행채(AAA) 액티브 ETF가 편입한 채권들의 투자 시점부터 만기까지 보유 시 얻을 것으로 기대할 수 있는 보수 차감•과세 전 연환산수익률을 가중평균한 것을 말합니다. 즉 Kodex 25-12 은행채(AAA) 액티브 ETF를 매수하고 만기인 2025년 12월까지 보유 시 시장금리 변동과 상관없이 만기 기대 수익률에 준하는 투자 수익을 추구할 수 있다는 이야기죠. 따라서 금리 상승 또는 하락에 따른 변동성을 줄이면서 자본 차익을 얻고자 하는 투자자에게 적합한 상품이라고 할 수 있습니다.

그렇다면 YTM(만기 기대 수익률)은 정해져 있을까요? 아닙니다. 2024년 7월 31일 지수 기준으로 Kodex 25-12 은행채(AAA) 액티브 ETF의 YTM은 3.25%이지만 추후에는 바뀔 수 있습니다. 이러한 이유 때문에 YTM에 대한 주기적인 확인은 필수인데요, Kodex 홈페이지에서는 위 이미지와 같이 투자한 시점에 따라 기대되는 수익률이 얼마인지 실시간으로 제공하고 있으니 틈틈이 확인해 보시길 추천드립니다.

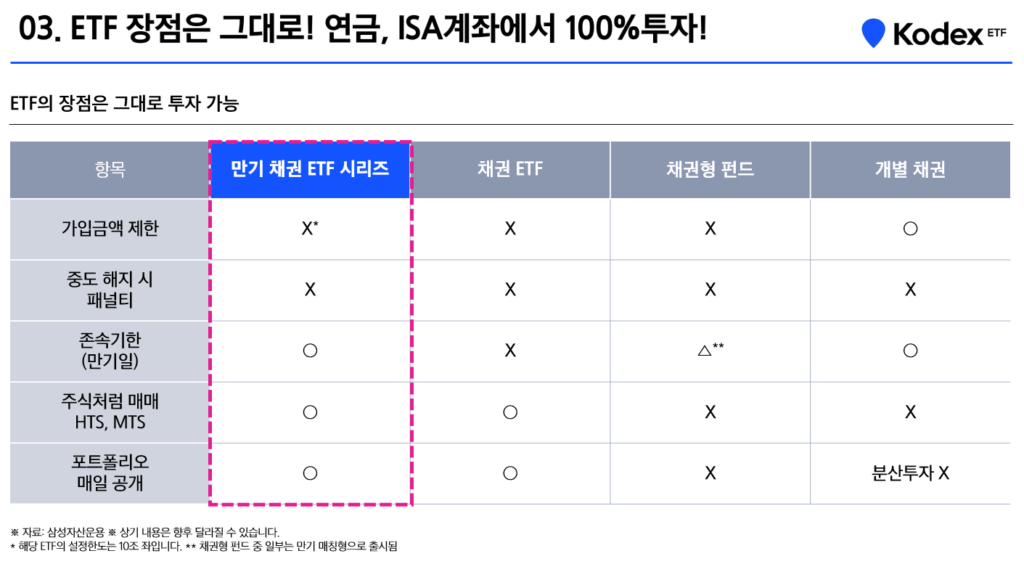

투자 포인트 3) ETF의 장점은 그대로! 연금, ISA계좌에서 100% 투자 가능!

Kodex 25-12 은행채(AAA) 액티브 ETF는 다른 ETF와 마찬가지로 가입 금액에 제한이 없고, 주식처럼 HTS/MTS에서 간편하게 투자할 수 있습니다. 매도 시 T+2일에 현금으로도 확보할 수 있죠. 다시 말해 투자는 편리하게, 금액은 자유롭게, 환금성은 높게, ETF의 장점을 모두 즐기면서 만기 매칭형 채권 펀드에 투자할 수 있는 상품이라 할 수 있겠습니다.

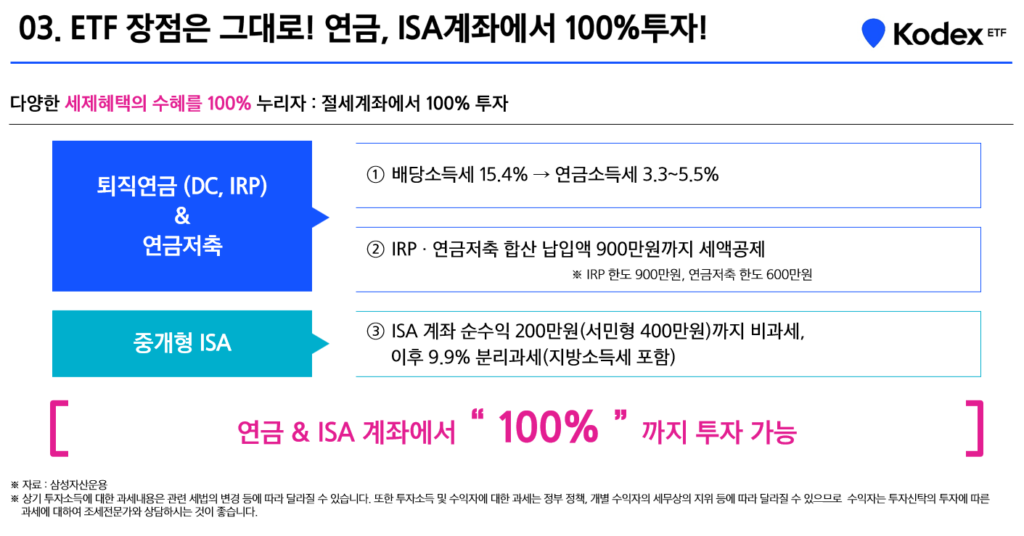

더 나아가 Kodex 25-12 은행채(AAA) 액티브 ETF는 일반계좌는 물론 퇴직연금(DC, IRP) 및 연금저축, ISA 등 다양한 절세계좌에서 100%까지 투자 가능합니다. 절세계좌의 과세 이연과 세액 공제 혜택을 통해 수익을 극대화하여 추구할 수 있다는 의미인데요.

DC, IRP, 연금저축 등의 계좌를 통해 투자하면 배당소득세 15.4%가 연금소득세 3.3~5.5%로 감면됩니다. 뿐만 아니라 IRP와 연금저축의 합산 납입액 900만원까지 세액공제를 받는 것 역시 가능합니다. ISA 계좌를 통해 투자 시 순수익 200만원(서민형 400만원)까지 비과세되고, 이후 금액은 9.9% 분리과세되니 절세혜택도 톡톡히 누릴 수 있답니다.

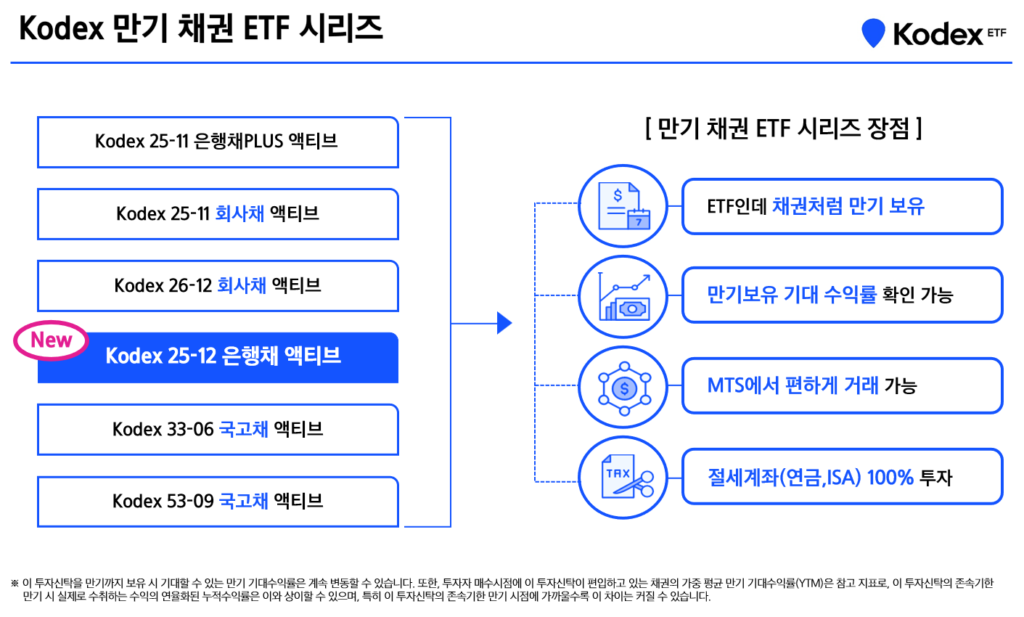

오늘은 새롭게 선보이는 만기 채권 ETF 상품인 Kodex 25-12 은행채(AAA) 액티브 ETF를 소개해 드렸습니다. 앞서 살펴본 만기 채권 ETF의 장점에 대해 다시 한번 정리하며 이번 포스트를 마무리하려고 하는데요.

우선 ETF인데도 채권처럼 만기 보유가 가능하다는 장점이 있습니다. 또 만기 보유 기대 수익률을 실시간으로 확인하며 주식처럼 MTS에서 간편하게 거래할 수도 있죠. 마지막으로 절세계좌(연금, ISA)를 통해서 100% 투자 가능하다는 점도 큰 메리트라 볼 수 있습니다.

이렇듯 ETF의 장점을 그대로 누릴 수 있는 Kodex 25-12 은행채(AAA) 액티브 ETF! 9/10 상장한 따끈따끈한 신상 만기 채권 ETF가 궁금하시다면? 아래 링크 클릭 후 자세한 정보를 확인해 보세요!

| ETF명 | Kodex 25-12 은행채(AAA) 액티브 ETF |

| 종목코드 | 491080 |

| 상장일 | 2024.09.10 |

| 위험 등급 | 5등급(낮은 위험) |

| 총보수 | 연 0.05% (집합투자 0.043%, AP 0.001%, 일반사무 0.003%, 신탁 0.003%) |

| ETF명 | Kodex 24-12 은행채(AA+이상)액티브 ETF |

| 종목코드 | 465680 |

| 위험 등급 | 5등급(낮은 위험) |

| 총보수 | 연 0.05% (집합투자 0.043%, AP 0.001%, 일반사무 0.003%, 신탁 0.003%) |